相続税を基礎から学ぶ:あなたの家族が知るべきこと

相続の意義

相続は、人が生涯を通じて築いた財産を次世代に引き継ぐ重要なプロセスです。資産相続を通じて、遺された家族が財務的な安定を維持し、未来に向けて安心して歩みを進められるようにするための計画がなされます。相続が適切に管理されることで、愛する人たちへの最終的な愛情の表現となり、家族の絆をさらに強化することができます。しかし、相続に関する知識が不足していると、家族は予期せぬトラブルやストレスに直面することになります。

相続にまつわる誤解の解消

多くの人々は、相続に関して誤った情報や一般的な誤解を抱えています。例えば、相続税が適用されるのは極めて資産が多い人々だけだとか、相続は自動的にスムーズに進行するといった誤解です。相続プロセスは複雑であり、適切な計画がなければ家族間での争いの原因となることも少なくありません。

相続の準備の必要性

相続に備えることは、将来の不確実性に対処し、家族が直面するかもしれない財務的な困難を最小限に抑えるために不可欠です。相続税の対象となるかどうかに関わらず、全ての人にとって、生前に資産の配分計画を立て、遺言書を作成することが重要です。これにより、遺された家族が法的な手続きや税金の問題に翻弄されることなく、故人の意志に沿った形で財産を引き継ぐことが可能になります。

相続税の基本

相続税は相続が発生した際に、故人が残した財産の価値に応じて課税される税金です。相続財産の総額が基礎控除額を超えた場合に相続税が課されます。

2023年現在、この基礎控除額は3,000万円プラス法定相続人の数×600万円です。つまり、法定相続人が4人の場合、基礎控除額は3,000万円+(600万円×4人)=5,400万円となります。

相続税率と控除

相続税率は課税遺産総額に応じて10%から55%の範囲で設定されています。課税遺産総額とは、故人が残した財産の総額から基礎控除額(2023年の場合は3,000万円+(600万円×法定相続人の数))を差し引いた後の金額です。

2023年時点では課税遺産総額に対して適用される税率は、以下のように設定されています。

- 1,000万円以下:10%

- 3,000万円以下:15%

- 5,000万円以下:20%

- 1億円以下:30%

- 3億円以下:40%

- 3億円超:50%

さらに、配偶者控除や小規模宅地等の特例控除など、様々な控除が存在し、これらを適用することで実際の税負担を軽減することが可能です。

相続税の正確な計算や、利用可能な控除については、専門家の助言を得ることが重要です。相続は個々の状況によって異なるため、事前に適切な計画を立て、必要な準備を行っていきましょう。

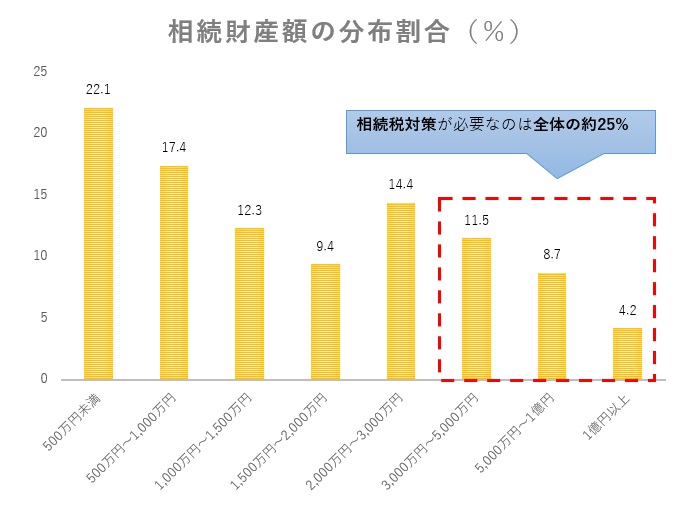

相続税のかかる家庭の割合について

相続財産額ごとの分布をまとめてみました。基礎控除額を超える可能性のある家庭は全体の約25%で意外と多い印象を受けました。相続税というとお金持ちが対策している印象ですね。

2020年のMUFG資産形成研究所の調査結果より引用してグラフを作成

財産評価の重要性

相続税の計算において、故人が残した財産の正確な評価は極めて重要です。適切な財産評価を行うことで、公平で正確な相続税の計算を確保する事ができます。相続税の正確な計算が可能となり、将来的に税務調査による追加課税や罰金を避けることができます。また、相続人間でのトラブルを防ぐためにも、透明性の高い評価プロセスが求められます。

どのような資産が相続に含まれるか

相続においては故人が残したさまざまな形態の財産が対象となります。これには不動産、預金、株式、貴金属、美術品など、価値を有するほぼ全ての資産が含まれます。

不動産

相続財産の中でも特に重要な部分を占めるのが不動産です。住宅、土地、商業施設など、不動産の種類によって評価方法が異なります。日本では、不動産の相続に際しては、固定資産税評価額や路線価などに基づいて市場価値が推定されます。

金融資産

銀行預金や株式、債券などの金融資産も相続財産に含まれます。これらは故人の死亡時点での市場価値に基づいて評価され、相続税の対象となる財産の総額に加算されます。

個人的な持ち物

家具、ジュエリー、車、美術品などの個人的な持ち物も相続財産に含まれます。これらの資産は、個々の品物の公正市場価値に基づいて評価されます。特に美術品や収集品の場合、専門家による評価が必要になることもあります。

海外資産

日本の居住者が亡くなった場合、日本国内だけでなく海外にある資産も相続税の対象となります。これには海外の不動産や海外銀行の預金などが含まれます。海外資産の評価と申告には、特に注意が必要です。

相続に含まれる資産の種類とその評価方法について解説しました。相続財産の正確な評価は、相続税の申告において極めて重要です。適切な準備と専門家のアドバイスを通じて、相続プロセスを円滑に進めることが可能になります。

誰が相続税を支払うのか

相続税は、故人の遺した財産を受け継ぐ相続人が支払う責任があります。日本の相続税制では、相続人ごとに相続する財産の割合に応じて、相続税が計算されます。つまり、相続税は遺産の総額ではなく、個々の相続人が受け取る遺産の額に基づいて課税されるのです。

相続人の定義

日本法下での相続人には、直系血族、配偶者、および法律によって認められた養子が含まれます。これらの相続人は、故人の遺言に従って、または遺言がない場合は法定相続分に基づいて、財産を受け継ぎます。

相続税の申告と納税

相続が発生した場合、相続人は相続発生後10ヶ月以内に相続税の申告および納税を行う必要があります。申告は、故人の財産総額、各相続人が受け取る財産の額、適用可能な控除額を明らかにするために行われます。正確な申告と納税は、将来的な税務調査のリスクを減らす上で重要です。

相続税の支払い責任者とその計算基準、申告と納税のプロセスについて説明しました。相続税の申告と納税は、相続人の重要な責務であり、適切な準備と理解が必要です。

相続税がかからない場合の家族間トラブル

相続税が発生しない場合でも、遺産分割に関する家族間のトラブルは頻繁に発生します。相続財産が税の基礎控除額以下であっても、財産の分配方法に関する不一致から争いが生じることがあります。こうしたトラブルを避けるためには、透明性のあるコミュニケーションと適切な事前準備が重要です。

コミュニケーションの重要性

相続においては、事前に家族間で話し合いを持ち、各人の期待や希望を明確にすることがトラブルを防ぐ鍵となります。生前に遺言書を作成し、財産分配の意向を明確に記載することも有効です。これにより、故人の意志が尊重され、家族間の不和を避けることができます。

予防策

- 遺言書の作成: 故人の意志を明確に示す最も確実な方法。

- 家族会議: 定期的に家族会議を開き、財産分配に関する期待や願いを共有する。

- 専門家の利用: 法律家やファイナンシャルプランナーなどの専門家の助言を求める。

相続税がかからない場合でも発生する家族間のトラブルを避けるためには、透明性と事前の準備が不可欠です。適切な計画とコミュニケーションを通じて、相続プロセスを円滑に進めることが可能になります。

まとめ:相続の準備と対策

相続は、多くの家庭にとって避けられないプロセスであり、適切な準備をすることで、遺された家族にとっての負担を大きく軽減することができます。この記事を通じて、相続税の基本、誰が相続税を支払うのか、どのような資産が相続に含まれるか、そして相続税がかからない場合における家族間のトラブルについて理解を深めていただきました。

相続はただの法的プロセスではなく、家族の絆を強化し、故人の遺志を尊重する機会でもあります。適切な準備と理解をもってアプローチすることで、相続は家族にとってポジティブな経験となり得ます。この記事が、相続に関する準備の重要性と、そのプロセスをスムーズに進めるための基本的なガイドラインを提供することができれば幸いです。